Srovnání bankovních i nebankovních půjček 2023 – kde vám půjčí opravdu výhodně?

Jako každý rok Člověk v tísni vydal svůj populární Index odpovědného úvěrování, s jehož pomocí se snaží poukázat na nekalé praktiky některých poskytovatelů. S jeho pomocí si jednoduše ověříte, zda jsou vámi zvolené banky a nebankovní společnosti férové, anebo jestli naopak skrývají kostlivce ve skříni v podobě vysokých poplatků nebo sankcí při nesplácení.

Na výsledky indexu jsme se podívali i my a podrobně rozebrali informace o jednotlivých poskytovatelích půjček. Pojďte se s námi podívat, u jakých podnikatelů si můžete sjednat výhodný úvěr a kterým byste se měli raději vyhnout obloukem.

Co je to Index odpovědného úvěrování?

Ještě, než se pustíme do výsledků za rok 2023, osvětlíme si nejprve co je to Index odpovědného úvěrování a jak funguje. Konkrétně se jedná o výtvor české neziskové organizace Člověk v tísni, která index vydává každý rok. Jejím cílem jsou pouze malé nezajištěné půjčky u bank i nebankovních společností.

Porovnávány jsou konkrétně půjčky do 50 000 Kč, přičemž je u nich hodnoceno 14 parametrů. K nim je přiřazena konkrétní procentní váha, z níž se následně sestavuje konečné hodnocení daného poskytovatele.

Konkrétně se jedná o tyto parametry:

- Náklady na půjčku (20 %) – Zahrnují veškeré náklady, které na půjčce přeplatíte. Patří sem úroky, poplatky a další.

- Náklady při prodlení (20 %) – Shrnuje veškeré náklady spojené s půjčkou při neschopnosti splácet. Zahrnují nejen sankce, ale i úroky z prodlení a ostatní poplatky.

- Kalkulačka (5 %) – Hodnotí, zda poskytovatel nabízí kalkulačku pro modelový příklad půjčky, kdy klient zjistí, kolik ho bude půjčka stát a jaká bude výše měsíční splátky.

- Maximální sazba u půjčky (5 %) – Posuzuje maximální účtovanou úrokovou sazbu daného poskytovatele.

- Vzor smlouvy (5 %) – Ideálně by měl každý transparentní poskytovatel nabízet na svém webu vzor úvěrové smlouvy.

- Rozsah dokumentace (5 %) – Hodnocena je délka dokumentace, která je spojená s úvěrem. Nejlépe by měla být dokumentace přehledná a transparentní, nemusí být tedy nutně krátká.

- Informace o nákladech při prodlení (6 %) – Hodnotí, zda poskytovatel uvádí dostatečné informace ohledně nákladů při prodlení.

- Postup při problémech se splácením (4 %) – Komplexně hodnotí, zda je postup při nesplácení férový a transparentní.

- Modifikace promlčecí lhůty (5 %) – Zohledňuje období, po jehož uplynutí nelze dluh vymáhat.

- Používání doložky přímé vykonatelnosti (5 %) – Slouží věřitelům jako přímý exekuční titul, čímž mohou rychleji a efektivněji vymáhat své pohledávky. Vnímána je zpravidla negativně.

- Vymáhání promlčených pohledávek (5 %) – Hodnotí, zda a jak jsou vymáhány promlčené pohledávky.

- Využívání formulářových žalob (5 %) – Hodnotí, zda jsou využívány formulářové žaloby, které jsou u vymáhání vnímány zejména negativně. Takoví poskytovatelé řeší i menší prohřešky skrze formulářové žaloby a nepřihlíží k individuálním problémům daného žadatele.

- Využívání úvěrových registrů (10 %) – Přihlíží k tomu, zda poskytovatel při hodnocení žádosti nahlíží do registru dlužníků. Mnohem lépe si tak ověří bonitu daného žadatele.

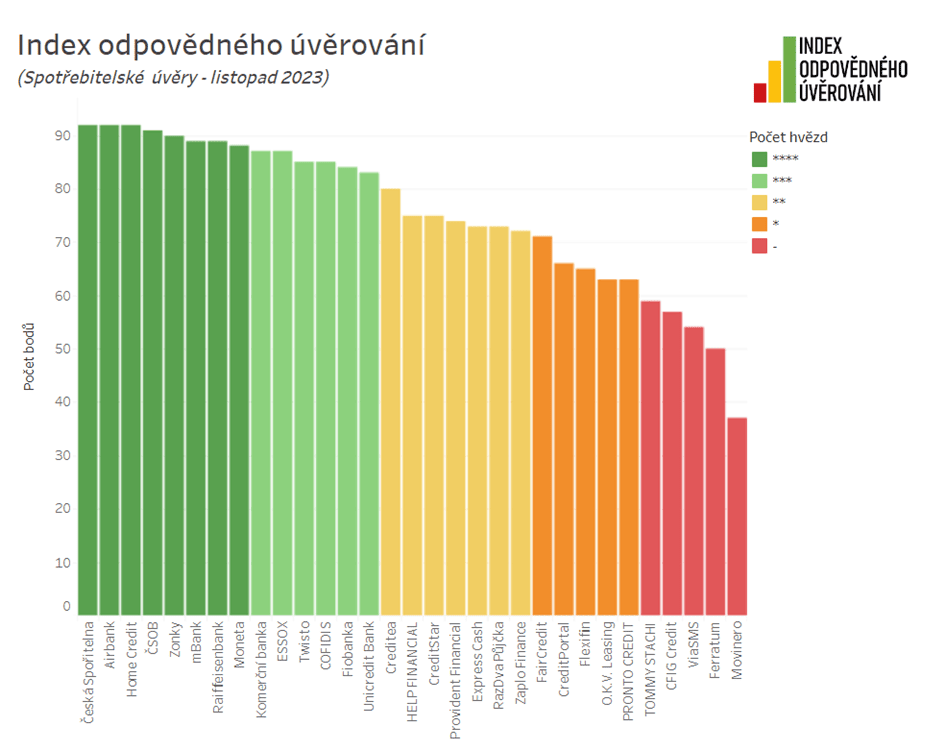

Následně jsou půjčky rozděleny do pěti kategorií, a to čtyř hvězdiček, tří hvězdiček, dvou hvězdiček, jedné hvězdičky a nula hvězdiček. Obecně platí, že čtyř hvězdičkový poskytovatelé jsou féroví a nabízí půjčky za přijatelné ceny. Podobně jsou na tom i poskytovatelé v tří hvězdičkové kategorii, kteří se potýkají pouze s menšími nedostatky hlavně v oblasti vstřícnosti či transparentnosti.

Půjčkám s hodnocením dvou a méně hvězdiček byste se měli raději vyhýbat obloukem. Pokud pro vás jejich nabídka představuje jediné řešení a potřebujete si půjčku sjednat, volte menší zlo v podobě poskytovatelů se dvěma půjčkami. Samotný Člověk v tísni uvádí, že hodnocené společnosti k výsledkům přihlíží a snaží se každý rok zlepšovat. Ve srovnání narazíte i na nebankovní společnosti s velmi dobrým hodnocením

Jaká půjčka je nejvýhodnější?

V roce 2023 Člověk v tísni porovnával 30 úvěrů ve výši 50 000 Kč. Porovnávány byly banky a nebankovní společnosti. Pozitivně přitom byla hodnocena téměř polovina z nich. Výhercem indexu se stala Česká spořitelna, druhé místo zabrala AirBank a třetí místo si překvapivě uzmul Home Credit.

Čtyři hvězdičky se podařilo získat také ČSOB, Zonky, mBank, Raiffeisenbank a Moneta Money Bank. Tři hvězdičky si vysloužila Komerční banka, ESSOX, Twisto, COFIDIS, Fiobanka a Unicredit Bank. Na dalších příčkách se umístily zejména menší nebankovní společnosti. Poslední tři místa obsadila ViaSMS, Ferratum a Movinero.

Podle hodnocení je půjčka ViaSMS extrémně drahá a disponuje extrémně vysokými náklady při nesplácení. To samé platí u půjčky Ferratum, která navíc transparentně neinformuje o způsobu využívání registrů dlužníků. Poslední nejhorší poskytovatel úvěrů Movinero kombinuje všechny zmíněné nedostatky, a navíc nenabízí ani vzor úvěrové smlouvy.

Jaká půjčka se vám nejvíce prodraží?

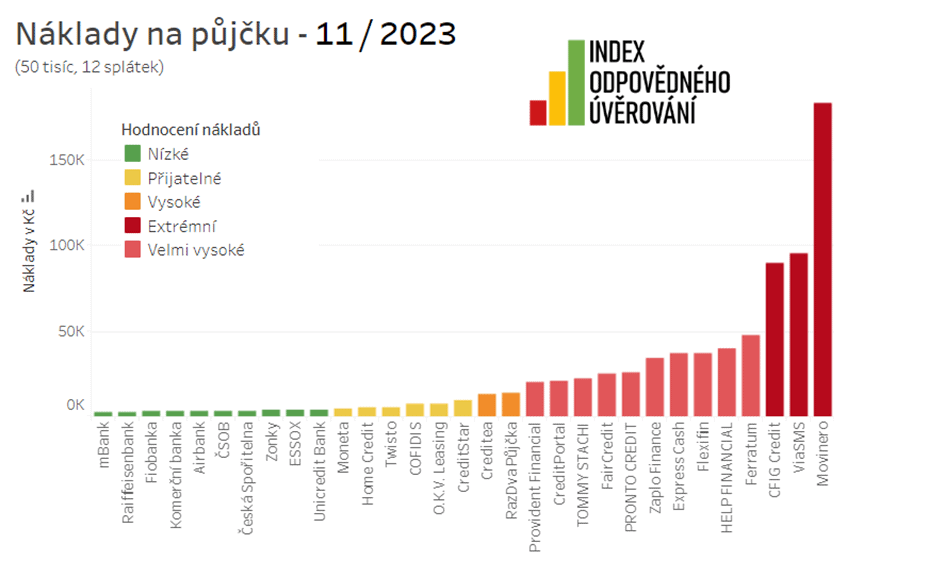

Pokud se na výhodnost půjček podíváme z hlediska částky, kterou při včasném a řádném splácení přeplatíte, je bezesporu výhercem mBank. Člověk v tísni rozdělil porovnávané poskytovatele do pěti kategorií z hlediska nákladů půjčky, a to na:

- Nízké – Zařadila se sem například mBank (2 747 Kč), Raiffeisenbank (3 001 Kč), Fio banka (3 163 Kč), Komerční banka (3 491 Kč) nebo AirBank (3 562 Kč).

- Přijatelné – Řadí se sem Moneta (5 024 Kč), Home Credit (5 265 Kč), Twisto (5 581 Kč) nebo COFIDIS (7 450 Kč).

- Vysoké – Umístily se zde pouze Creditea (13 623 Kč) a RazdvaPůjčka (14 082 Kč).

- Velmi vysoké – Podle indexu sem patří například Provident Financial (20 474 Kč), Credit Portal (20 769 Kč) nebo Zaplo Finance (34 559 Kč).

- Extrémní – Jedny z nejnákladnějších půjček nabízí CFGI Credit (90 000 Kč), ViaSMS (95 371 Kč) nebo Movinero (183 001 Kč).

Ve všech případech byly hodnoceny půjčky 50 000 Kč s dobou splatnosti 12 měsíců. Jedinou výjimkou je půjčka Movinero, která poskytuje pouze půjčku do 30 000 Kč, Člověk v tísni tedy dopočítal, kolik by půjčka stála za předpokladu, že by klientovi byla vyplacena částka 50 000 Kč. Právě tento úvěr se stal nejméně výhodným, jelikož u něj přeplatíte 183 001 Kč.

Ani u výherních poskytovatelů však není zárukou, že získáte úvěr za přijatelnou cenu. Podmínkou je totiž vysoká bonita, stabilní příjem a čisté záznamy v registrech dlužníků. Cena půjčky se tak může navýšit skrze úrokové sazby anebo v horším případě žádost o úvěr vůbec neprojde schválením.

Jaké půjčky jsou nejrizikovější?

Půjčky jsou rizikové nejen z hlediska jejich ceny neboli částky, kterou přeplatíte, ale i sankcí, jež na vás čekají, jestliže nebudete půjčku řádně a včas splácet. Bohužel některé půjčky se mohou na první pohled tvářit jako výhodné, ale pokud je nedokážete splácet, začne se na vás vše valit jako lavina.

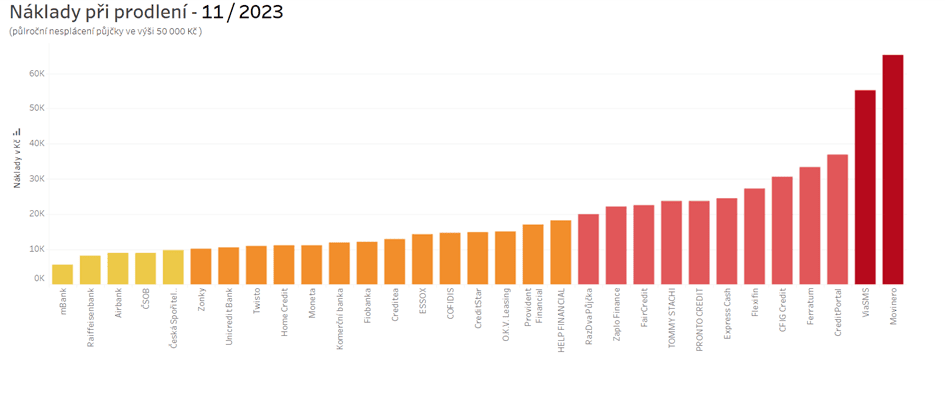

Některé společnosti mohou jít tomuto scénáři i naproti, a to tím, že vám poskytnou jen velmi krátkou dobu splatnosti pouze v řádu dní nebo vám stanoví extrémně vysoké měsíční splátky. V tomto případě Člověk v tísni rozdělil poskytovatele pouze do čtyř kategorií, a to:

- Přijatelné – Zařadilo se sem mBank, Raiffeisenbank, AirBank, ČSOB a Česká spořitelna. Výše sankcí se u těchto poskytovatelů pohybuje mezi 5 000 až 10 000 Kč.

- Vysoké – Vysoké částky za nesplácení si účtuje například Zonky, Home Credit, Twisto nebo Moneta. U nich se výše sankcí pohybuje mezi 10 000 až 11 000 Kč. Například u HELP FINANCIAL však za nesplácení zaplatíte až 18 197 Kč.

- Velmi vysoké – Při nesplácení úvěrů u RazDvaPůjčka, Zaplo Finance či Ferratum si připlatíte 20 000 až 37 000 Kč.

- Extrémní – Extrémně vysoké částky při nesplácení si účtuje ViaSMS 55 163 Kč a Movinero 65 290 Kč.

Zmíněné částky odpovídají nákladům při prodlení u nesplácení půjčky ve výši 50 000 Kč po dobu půl roku. Pokud se nechcete zbytečně vyšplhat na extrémně vysoké částky, měli byste už při prvních náznacích neschopnosti splácet ihned kontaktovat věřitele a hledat způsob, jak dluh splatit.

Člověk v tísni ve své zprávě upozorňuje také na rozmach revolvingových úvěrů a půjček na IČO, které se momentálně řadí mezi jedny z nejrizikovějších půjček na trhu. U revolvingových úvěrů představuje největší riziko zdlouhavé splácení a vysoké úrokové sazby, kvůli nimž klient přeplatí opravdu vysoké částky.

Naopak půjčky na IČO mohou být rizikové v případě, pokud se je rozhodnete využít na jiné účely než podnikání. Podnikatelé totiž nejsou chráněni tak jako běžní spotřebitelé a pro poskytovatele je tudíž snazší nabízet nevýhodné půjčky, které mohou poté i jednodušeji vymáhat. Nepříjemně vás však mohou překvapit i běžné spotřebitelské úvěry.

Tím nejvíce rizikovým je již zmíněná půjčka od CFIG CREDIT, která je nejen extrémně drahá, ale zvláštní je i její splácení. Klienti tedy po celou dobu splatnosti hradí pouze úroky a až v poslední splátce uhradí celou jistinu čili částku, jež si vypůjčili. Společnost si tedy nenápadně vytváří klienty, kteří nebudou schopni úvěr splatit a tím vydělá nejen na úrocích, ale i sankcích za nesplácení.

Shrnutí – jak na výběr opravdu výhodné půjčky?

Ještě před samotným sjednáním půjčky byste se měli přesvědčit, že je pro vás úvěr opravdu nezbytný. Pokud ano, měli byste se ujistit, že jej dokážete splatit a že je pro vás zvolená alternativa opravdu výhodná. Řídit se můžete jak zmíněným indexem, tak i srovnávači půjček a specializovanými kalkulačkami, s nimiž jednoduše vypočítáte, kolik na půjčce přeplatíte.

Jestliže se budete inspirovat indexem, volte nejlépe poskytovatele v kategorii se čtyřmi a třemi hvězdičkami. V případě, že disponujete nízkou bonitou, bude vaše šance na sjednání vyšší u hůře hodnocených poskytovatelů. Pokud nemáte jinou možnost, zaměřte se u nich nejen na cenu úvěru, ale i částku, kterou budete muset uhradit v případě nesplácení.

Obecně ale platí, že byste si měli úvěr sjednávat pouze u ověřených poskytovatelů, kteří jsou férový, transparentní a jsou pod dohledem regulátora – u nás jím je Česká národní banka.

Velký pozor si dejte zejména na nové nebankovní společnosti, které rostou doslova jako houby po dešti. Jejich cílem je však většinou pouze okradení nic netušících klientů.

O autorovi

Když jsem v roce 2016 propadla kouzlu copywritingu, ani ve snu by mě nenapadlo, kam mě to zavede. Finance a investování mě vždycky bavily, a psaní o nich mě zcela pohltilo. Slabost mám ale i pro technologie, s nimiž mohu pokaždé objevovat něco nového. Během let jsem tak měla možnost spolupracovat na celé řadě projektů, které se točily kolem peněz, investování či nových technologických řešení v různých odvětvích.