Zadlužení domácností i počet nových hypoték klesá

Česká národní banka (ČNB) pravidelně vydává své analýzy úvěrového trhu, kdy v tomto případě se zaměřila na zadlužení českých domácností. Podle zjištění jejích analytiků se nezadlužujeme už tolik jako v minulosti. Klesá třeba počet nových hypoték. Je to ale skutečně tím, že bychom úvěrové produkty potřebovali méně? Jak asi lze tušit, odpověď na tuto otázku je poněkud složitější. Pojďme se proto na celou situaci podrobněji podívat v následujícím článku.

Zadlužení českých domácností je hluboko pod průměrem EU

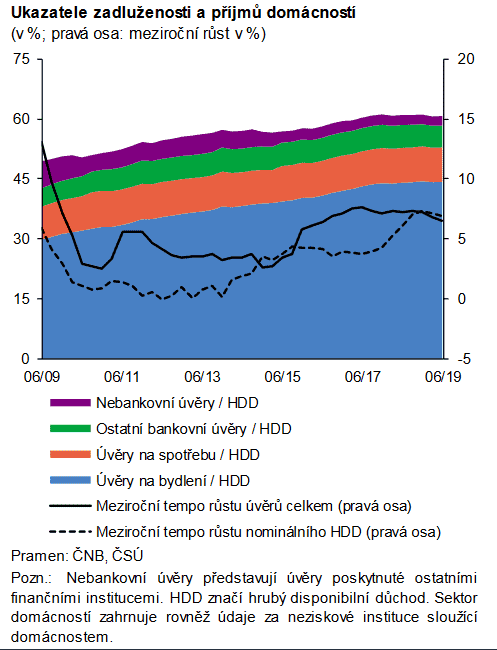

Podle zjištění ČNB, se zadlužení českých domácností zásadně nezvyšuje. Ruku v ruce to jde s tím, že Česká republika je zemí, kde máme zadlužení relativně nízké. V tomto ohledu se dokonce nacházíme v podstatě na chvostu Evropské unie. Domácnosti u nás mají dluhy, které odpovídají 60 % hrubých disponibilních příjmů těchto domácností.

Kvůli přísnějším podmínkám na hypotéku dosáhne méně lidí

Do víceméně klidné situace ohledně zadlužení českých domácností nemalou měrou promlouvá také hypoteční trh. V tomto případě to však není dáno tím, že bychom o hypotéky ztratili zájem, ale že relativně nedávno došlo k významnému zpřísnění podmínek pro poskytování nových hypoték. Právě z tohoto důvodu byla zvýšená poptávka po hypotékách před zavedením těchto přísnějších doporučení ČNB v roce 2018. Zjednodušeně se tak dá říci, že kdo měl o hypotéku v nedávné době zájem, ten ji už má. Proto je také podíl nově sjednávaných hypoték v současnosti nižší. V souvislosti s tím sledujeme také další dva faktory, a sice:

- Nižší výše hypotečních úvěrů

- Delší doba fixace úrokových sazeb

Obecně dochází ke snižování částky, na kterou si lidé hypoteční úvěr berou. Již několik let je tady také trend delší doby fixace úrokových sazeb, kdy nejvíce hypoték se sjednává s fixací na dobu 5 a více let, na druhém místě je potom období 3 až 5 let. Naprosté minimum hypoték má potom fixaci v délce 1 rok. Lidé se tak stále častěji přiklánějí k jistotě a stabilitě, kterou jim dlouhá fixace úrokových sazeb umožní.

Nadhodnocená cena nemovitostí

S nižším nebo lépe řečeno nerostoucím zájmem o hypotéky, souvisí také naopak stále rostoucí cena bydlení. ČNB uvádí, že ceny nemovitostí jsou u nás nadhodnoceny o asi 15 až 20 %. Situaci považuje za rizikovou také Evropská rada pro systémová rizika (ESRB). Ta dle zprávy z 23. září 2019 označuje za možné hlavní riziko u nás právě nadhodnocení cen nemovitostí, a to v kombinaci s:

- Vysokým růstem úvěrů na bydlení

- Nižšími standardy pro úvěry na bydlení

Zde je potřeba vysvětlit, že ačkoliv jsme na předchozích řádcích hovořili naopak o zpřísnění podmínek pro hypoteční úvěry, tak na našem trhu se jedná o pouhá doporučení ČNB, která nemají závazný charakter. To však nic nemění na tom, že finanční instituce, resp. banky poskytující hypoteční úvěry, se těmito doporučeními zpravidla řídí. V konečném důsledku je to samozřejmě důvod nižší dostupnosti hypoték. Banky se to ale v posledních měsících snaží kompenzovat nižšími úrokovými sazbami, aby hypotéky opět více zpřístupnily širšímu okruhu zájemců.

Do nižšího zadlužení promlouvá také méně spotřebitelských úvěrů

Ukazatele zadluženosti a příjmů domácností

České domácnosti si nejen pořizují méně hypotéky, ale také méně využívají spotřebitelských úvěrů. To je přitom poněkud pozoruhodný fakt, protože stejně jako se banky snaží oživit hypoteční trh nižšími úrokovými sazbami (nicméně ještě je to poměrně krátká doba a hypotéka je přece jen složitější rozhodnutí), tak úrokové sazby klesají také u spotřebitelských úvěrů, přičemž v tomto případě se jedná o trend dlouhodobý. Od počátku roku 2017 se jedná o pokles průměrné sazby o 4,45 %. Klesající tendence je patrná také v posledních měsících.

Zdroj: